近年、クレジットカードの「タッチ決済」が急速に普及しています。

サイフからお札を出してお会計するより手間がかからず、カードリーダーにかざすだけで支払いが完了するこの「タッチ決済」は、多くの人々にとって日常のショッピングをよりスムーズに、より快適にしてくれるものです。

しかし、実際には「タッチ決済って何?」という基本的な疑問から、「本当に安全に使えるの?」というセキュリティに関する懸念まで、実はまだまだ知らないことが多いのではないでしょうか。

この記事では、「タッチ決済」の基本的な仕組みから、そのメリット・デメリット、さらにはおすすめのクレジットカードまで、「タッチ決済」に関する情報をお伝えします。

タッチ決済の基礎知識

タッチ決済とは?

「タッチ決済」は、現代の忙しいライフスタイルに適した、非常に便利で、迅速かつ効率的な決済方法です。

タッチ決済は、その名前の通り、店舗にあるカードリーダーに、タッチ決済に対応したクレジットカード・デビットカード・スマートフォンをかざすだけで支払いが完了します。

クレジットカードで支払いする場合、従来は磁気部をスワイプする・IC部分をカードリーダに差し込む方式が主でした。最近は、カードリーダにかざすだけで支払うことができる、タッチ決済機能が追加されました。先述の2つの機能が磁気部・IC部をカードリーダと接触して使用するので、「タッチ決済」を「コンタクトレス決済」と呼ぶこともあります。

タッチ決済の普及の背景

タッチ決済は簡単かつ高速・安全に支払いできる支払い方法の一つです。これらの特徴が、現在の高い普及率となっています。タッチ決済がここ数年で普及した要因について説明します。

消費税導入による、キャッシュレス決済の普及

日本で1989年以降、消費税が導入されて以降、貨幣の管理が非常に煩雑となり、よりスマートに会計できるキャッシュレス決済が普及しました。特にクレジットカードは従来より利用している人が多かったことから、キャッシュレス決済の方法として多くの消費者に受け入れられました。また、昨今のスマートフォンの普及に伴い、スマートフォンによるキャッシュレス決済方法も増えてきましたが、依然としてクレジットカード利用者が多い状況です。

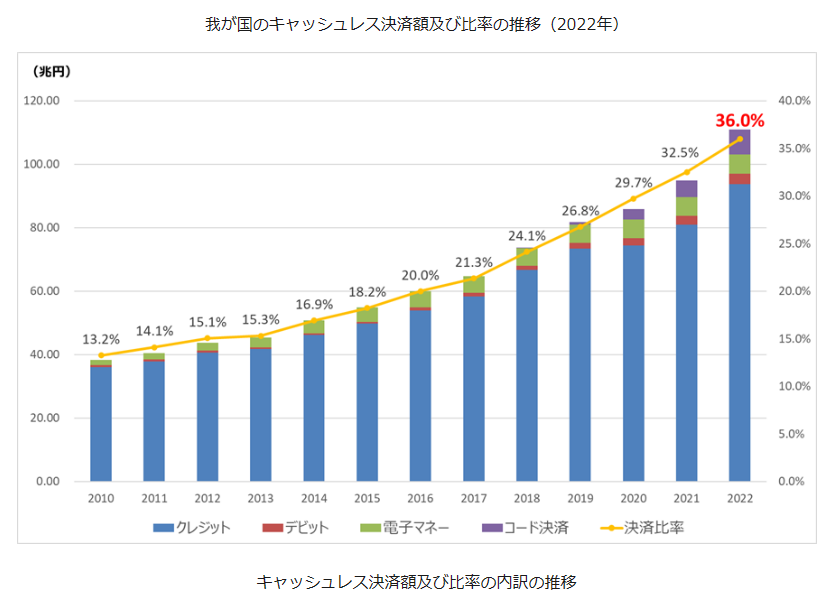

国もキャッシュレス決済利用に力を入れており、経済産業省は、キャッシュレス決済比率を2025年までに4割程度にするという目標を掲げています。(引用:経済産業省ホームページより)

2022年のキャッシュレス決済比率は堅調に上昇し、36.0%(111兆円)となりました。その内訳は、クレジットカードが30.4%(93.8兆円)、デビットカードが1.0%(3.2兆円)、電子マネーが2.0%(6.1兆円)、コード決済が2.6%(7.9兆円)でした。

引用元:経済産業省ホームページ ニュースリリースアーカイブ 2023年度4月一覧 より

タッチだけで完了する、簡単かつ安全な支払い方法

「タッチ決済」はその名前の通り、カードリーダーにカードをかざすだけで支払いが完了します。

従来のクレジットカード支払いの際は、磁気部のスワイプ、またはICカードの挿入を必要としました。

過去に磁気カードのみしか対応していなかったクレジットカードは、読み込みの際に定員にカードを渡し、カードリーダーに読み込ませることが多かったです。悪意のある店舗・店員は別のカードリーダーを準備して、顧客のクレジットカード情報をコピーするためにスキミングを行う犯罪も多発していました。

タッチ決済は、店員にカードを渡すことなく、決済が完了します。店舗によってはサインも不要です。

レジの前で会計待ちの時間が短縮でき、後ろに並んでいる人の冷たい視線を感じることもありません。

小売業向けPOSシステムを扱っているNECソリューションイノベータ社の「2020年版 一般消費者におけるキャッシュレス利用実態調査レポート」によると、ある会社がタッチ決済サービスを2020年に導入したところ、1年で利用者数が50%増加しました。特に20-30代の若い世代からの支持が高かったそうです。

タッチ決済は、利用者だけでなく、導入店舗も増えているため、市場はますます拡大している状況です。

コロナ禍にマッチした、非接触の支払い方式

2020年1月に日本国内で初めて新型コロナウイルスの感染者が確認されました。2023年5月の行動制限解除まで、私たちはお互いに接触に対して敏感に対応してきました。

クレジットカードのタッチ決済は、カードを他人に触られることなく利用することができ、何よりスピーディに支払いできるので、人と接触している時間も短縮でき、衛生面の観点から感染リスクを減らすことができました。

その結果、総務省の過去のレポートの予想通り、コロナ禍において、タッチ決済を含むモバイル決済取引が非常に普及しました。

4 電子決済8

2020年の世界のモバイル決済(モバイルウォレット)での取引額は214.4兆円9となっており、新型コロナウイルス感染症の感染拡大に伴う感染症対策やクーポン、ポイント付与などのメリットによって拡大が予想される。各国のモバイル決済での取引額を比較すると、中国が圧倒的に大きく、次いで米国となっており、日本は欧州諸国と同程度の規模になっている。

引用:総務省「令和4年 情報通信に関する現状報告の概要」の第2部 第6節 4項より

タッチ決済は若年層を中心に広がっており、今後も普及が進んでいくと推測されます。クレジットカード会社および店舗は、この機能を積極的に取り入れることで、ますます市場が拡大し、我々消費者もますます利用シーンが増えていくと想定しています。

タッチ決済の歴史

クレジットカードのタッチ決済機能は、2000年代初頭に登場しました。NFC(Near Field Communication)技術を用いて、従来の磁気スライド式より安全な取引が可能となりました。クレジットカードのタッチ決済は、海外から普及が進み、過去数年で日本国内でも急速に普及しています。今や多くの消費者・店舗がこの便利な支払い方法を採用しています。

Visaは、2005年に「Visa payWave」という決済サービスの導入を開始しました。現在では多くの国で非接触型の決済方法として広く受け入れられています。

Mastercardは、「Mastercard Contactless」を2003年に導入開始しました。特にヨーロッパでの普及が顕著です。

JCBは、日本国内にて2005年に「QUICPay」を導入し、現在も多くの店舗で利用されています。

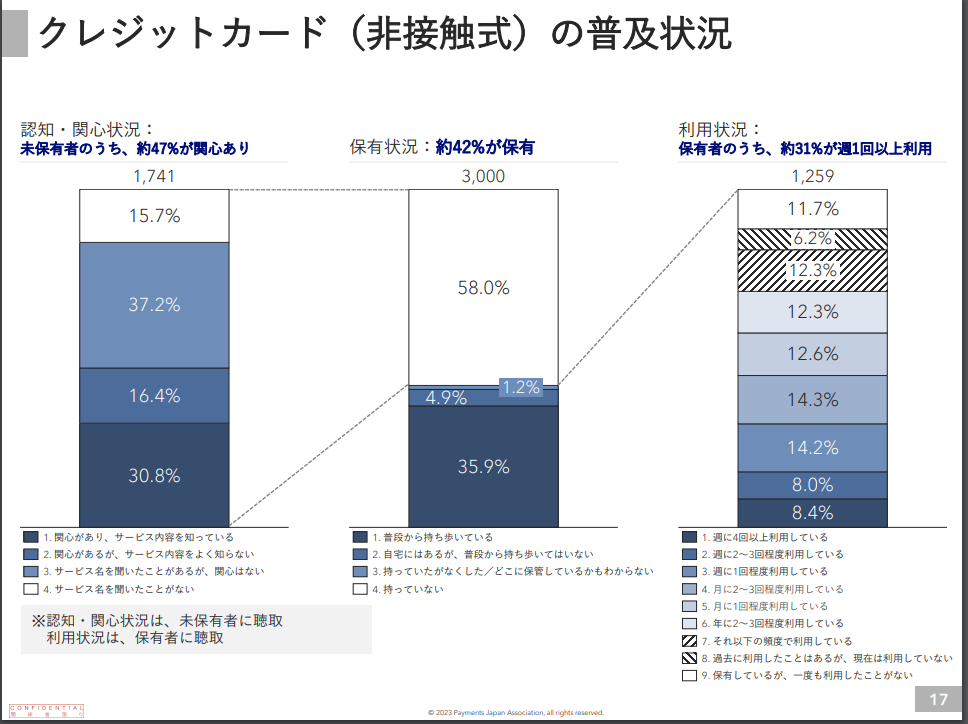

一般社団法人キャッシュレス推進協議会の、消費者インサイト調査(2022年度版)によると、日本国内のクレジットカード(非接触式)の普及状況として、3000人のモニタ数の約42%が保有しており、未保有者のうち約47%がクレジットカード(非接触式)に関心があると回答しています。

クレジットカードのタッチ決済は、テクノロジーの進化と消費者のニーズに応える形で急速に普及しています。特に今後は、スマートフォンを持つ若年層を中心に、タッチ決済が一般的な支払い方法として今後も広がりを見せるでしょう。

タッチ決済の仕組み

必要な技術・インフラは?

クレジットカードのタッチ決済機能は、下記の技術・インフラを組み合わせて実現しています。使う時は意識していませんが、それぞれが便利な機能を支える重要な役割を持っています。

NFC(Near Field Communication)

- タッチ決済の「コア」となる技術です。NFCは、短距離無線通信技術の一つで、デバイス間の距離が数センチメートル以内に近づくことでデータ通信を行います。

- クレジットカードやスマートフォンに組み込まれた専用のNFCチップが、決済端末(POS端末)と通信することで、タッチ決済が実現できます。

- NFCチップが入っているクレジットカードには、電池は含まれていません。決済端末(POS端末)に近づけることで決済端末から発生する電磁波をクレジットカード内のアンテナで受信、その際に発生する電力によりNFCチップが動作、通信を開始します。

セキュアエレメント(SE)

- タッチ決済時の「セキュリティ」を担保するための技術です。

- SEは、クレジットカード情報などの機密データを安全に保存・管理するための専用のチップや保存領域を指します。NFCチップ内にその機能が搭載されています。

トークン化技術

- クレジットカードの実際の生情報を直接使用するのではなく、一時的に「トークン」という代替情報を生成・通信時に使用する技術です。

- この技術により、もし通信が傍受(盗聴)されたとしても、実際のカード情報が漏洩するリスクを低減します。

EMV規格

- EMVは、Europay, MasterCard, Visaの頭文字を取ったもので、ICカードの国際標準規格です。

- タッチ決済もこのEMV規格に基づいて動作し、セキュリティの確保やデータのやり取りが行われます。

決済端末(POS端末)

- 店舗側で使用される決済端末は、NFC通信をサポートしてます。これによりクレジットカードのNFCチップと通信することができます。

- お客様がNFC対応クレジットカードやスマートフォンを近づけることで、決済情報の読み取りやデータの交換が行われます

バックエンドの決済システム

- 決済端末はこのバックエンド(クラウド)の決済システムと連携する必要があります。

- タッチ決済が行われると、バックエンドのシステムで認証・承認が行われ、決済が完了します。

- 不正なアクセス・意図しない動作など外部からの脅威を防ぐため、こちらのセキュリティ機能・対策も重要となります。

- このシステムは、銀行やクレジットカード会社、決済代行業者などと連携して動作します。

通信インフラ

- 決済端末やバックエンドの決済システムでの決済情報のやり取りは、インターネットや専用の通信ラインが必要となります。

- 有線・無線に依らず、高速・安定かつ信頼性の高い通信が求められます。

上記の技術・インフラも日々新しい機能・仕組みが追加・発展しています。より便利に・よりセキュリティの高いシステムを目指してアップデートが図られています。

タッチ決済対応のクレジットカードは?

タッチ決済ができるクレジットカードは、特定のロゴや記号によって簡単に識別できます。カード上にこれらのマークの有無を確認することで、タッチ決済機能があるか否かをすぐに知ることができます。

タッチ決済ができるクレジットカードには通常、「Visa payWave」、「Mastercard Contactless」、「JCB QUICPay」などロゴが表示されています。そのロゴの多くは、電波をイメージさせるイラストがついています。

例えば、Visaのカードの場合、「Visa payWave」のロゴが、カードの裏面または表面に表示されています。

Mastercardの場合、「Mastercard Contactless」のロゴが通常、カードの表面に表示されています。

JCBのカードの場合、「QUICPay」のロゴがカードに表示されている場合は、タッチ決済が可能です。

このようにタッチ決済ができるクレジットカードを見分ける方法は非常に簡単で、特定のロゴや記号を確認するだけです。このタッチ決済機能があるかどうかを確認することで、より便利なカードライフを送ることができます。

タッチ決済のメリット・デメリット

メリットは「速さ」と「便利さ」、今ならポイント高還元も

タッチ決済は利便性、スピード、そしてお得なポイント制度の3つのメリットがあり、これらが多くの人々に受け入れられている主な理由です。

- クレジットカードをカードリーダにかざすだけで決済が完了する

- 従来の磁気スライド、カード挿入やサインよりも、高速で決済が完了する

- 現在は、タッチ決済専用のポイントプログラムがクレジットカード会社で多く存在する

レジで支払いをする際、現金や従来のクレジットカード支払いの時に、手間取ったことはありませんか?私も経験したことがある、以下のようなケースが想定されます。

カードの読み取りエラー

クレジットカードを挿入またはスライドした際、POS端末がカード情報を正しく読み取れないことがあります。特に磁気ストライプが傷んでいたり、ICカード部の接点が傷んで接触不良になっていると、何度も読み取り直しを要求されることがあります。

電子マネーの残高不足

SuicaやPASMOなど、電子マネーでの支払いを試みたときに、残高が不足しているために決済が完了しないことがあります。その場で現金チャージしたり、他の支払い方法を選ぶ必要があり、その結果時間がかかります。

POS端末の通信障害

クレジットカードの承認を得るための通信がうまくいかず、決済が進まないことがあります。特に通信環境の混雑時や何かしらの通信障害が発生しているときには、このような問題が起きやすいです。

顧客の操作ミス

クレジットカード利用時にPIN入力(暗証番号)が必要な場合、顧客が間違ったPINを入力してしまい、再入力が必要になることがあります。また、サインが必要な場合、サインがカードと一致しないと判断されると確認に時間がかかることもあります。

レジ係の操作ミスや経験不足

新人のレジ係が操作に慣れていないと、商品の入力や割引の適用、キャンセル操作などに手間取ることがあります。特に複数のキャンペーンや割引がある場合、レジの操作に正確さが求められるため、支払いに時間がかかることがあります。

これらのケースは、よりシンプルでカンタンなタッチ決済であれば多くの時間が短縮化できます。その結果、レジでの待ち時間が減り、より多くのお客様がストレスなく会計できます。

今では毎日のようにクレジットカードのタッチ決済で、通常利用よりも多くのポイントが入手できるキャンペーンを実施しています。同じカード支払いでもタッチ決済を行うことで利用者もオトクにポイントを貯めることができます。

タッチ決済はその決済の速さと利便性、さらにはお得なポイント制度によって多くの人々に広く利用されています。この3つのメリットを理解し、活用することで、より快適かつオトクな支払い体験が得られます。

セキュリティの懸念は、デメリットになるのか?

クレジットカードタッチ決済のメリットは多いですが、セキュリティに関して懸念を持つ方も多いです。クレジットカードが持つリスク自体を払しょくすることもできません。しかし、これらの懸念は適切な対処法によって最小限に抑えることができます。

クレジットカードが持つリスクで一番多いものは、「不正利用」です。カードを紛失して、悪意のある第三者があたかも自分に成りすまして利用されるケースです。タッチ決済の場合は本人確認のためのやり取りがありません。また、PIN(暗証番号)入力をする必要がありません。「カードを利用する人」が「カードの保有者」である前提で利用されるからです。

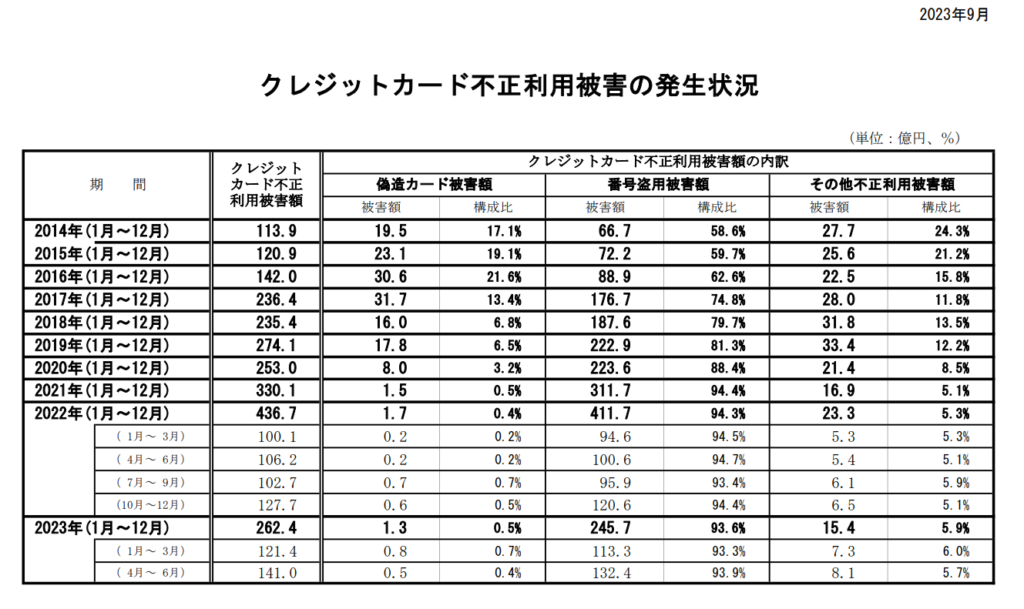

日本クレジットカード協会 にて公開されている「クレジットカード不正利用被害の発生状況」によると、2022年にはクレジットカード不正利用被害額が436.7億円となっており、その中で番号(暗証番号)盗用被害額が411.7億円(被害額全体の94.3%)となっています。

クレジットカードを紛失し、第三者によりタッチ決済が行われようとしても、一定金額を超える決済を行うことができません。事前にクレジットカードの制限額をチェック・設定しておくことにより、大きな決済額を不正利用されることを防ぐことができます。

紛失の場合、クレジットカードが複製され、それを悪用されてしまうことが危惧されますが、現在のクレジットカードはICチップが搭載されているためにクレジットカードを簡単に複製することはできません。

また、タッチ決済によるスキミングを懸念される方もいますが、これはそもそも決済時に利用者が直接店舗のカードリーダにタッチするために、スキミングされるタイミングはありません。データのやり取り自体も、直接のデータでなくあらかじめ暗号化されたデータにより通信を行うのでこのリスクは非常に少ないです。

このように、クレジットカードが不正利用されることを防ぐためにも、下記に注意してください。

- 暗証番号は自身で正しく管理する(安易な番号に設定しない、保管場所に注意する、他人に教えない)

- クレジットカードの限度額は普段の利用額と照らし合わせ最適な額にしておく

- 普段からクレジットカードの利用額を確認し、身に覚えのない決済がされていないかチェックする

- 万が一、クレジットカードを紛失した場合は速やかにカード会社に連絡する

クレジットカードのタッチ決済は非常に便利ですが、その便利さ故にリスク・デメリットを理解することは必須です。これらのリスク・デメリットは適切な対処法で回避することが可能です。安易に不安にならずに、日常の利用の範囲内でタッチ決済をより安全に、そして効率よく快適に利用することが重要です。

タッチ決済の使い方

タッチ決済の使い方

タッチ決済が使えるクレジットカードを持っていても、実際にタッチ決済で支払いをしたことがない方も多いのではないでしょうか?

タッチ決済の利用手順は非常にシンプルで、特別な技術的知識は不要です。対応するクレジットカードやあらかじめカード情報を登録したスマートフォンをPOS(決済)端末にかざすだけで完了します。

お財布から必要な金額分の紙幣・硬貨を探して店員の方に渡す必要はありません。特に高齢者や、技術に不慣れな人々でも、簡単に利用できる決済方式です。

日本国内でのタッチ決済の普及率も年々増加しており、多くの店舗でタッチ決済が利用可能です。「タッチ決済で!」とひとこと店員さんに伝えるだけで準備してくれる(はず)です。

SuicaやPasmoなどの電子マネーも同様にタッチ決済できますが、こちらはあらかじめ必要な金額を「チャージ」する必要があります。残高が足りない場合は使用することができません。私も、レジでチャージ金額が足りず、他の決済方式に変えて支払いをしたことが何度もあります。

以下はタッチ決済の流れになります。

クレジットカードでのタッチ決済

- タッチ決済機能がついているクレジットカードを取り出します。

- 店員さんに「タッチ決済で」と言い、タッチ決済の準備をしてもらいます。

- POS(決済)端末にかざします。

- POS(決済)端末からビープ音(ピーッ)が鳴ると、決済が完了します。

スマートフォンでのタッチ決済

- スマートフォンで、タッチ決済用アプリを開きます。(iPhoneの「ウォレット」など)

- アプリによっては、複数のクレジットカードが登録されている場合があるので、使用したいカードを選択します。

- 店員さんに「タッチ決済で」と言い、タッチ決済の準備をしてもらいます。

- POS(決済)端末にスマートフォンをかざします。

- POS(決済)端末からビープ音(ピーッ)が鳴ると、決済が完了します。

手順と呼ぶほど、複雑なことはありません。タッチ決済は非常に簡単に利用できる決済方法です。基本的な手順を覚えれば、スムーズな決済が可能となります。サイフの中の小銭が少なくなり、サイフが厚くなる心配もありません。利用したことがない方も、ぜひ一度は店舗で使ってみてください。

タッチ決済が使えるお店は?(2023年10月現在)

タッチ決済は、非常に便利でスピーディな決済方法ですが、実際にどこで使えるのか?調べてみました。こちらに記載している店舗・サービス以外にも利用できる箇所があるかもしれません。

また、店舗によってはタッチ決済用の端末が置いてないケースもあります。ご利用される予定がある場合は事前にタッチ決済ができるかご確認の上ご利用ください。またお支払いの際に、カード決済できないサービス・商品はタッチ決済でも支払いできないケースがありますのでご注意ください。

コンビニエンスストア

- セイコーマート

- セブン-イレブン

- ポプラ

- ミニストップ

- ローソン

- ファミリーマート

飲食店(レストラン・カフェなど)

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスと

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- すき家

- はま寿司

- ココス

- ドトールコーヒー

- エクセルシオール

- 餃子の王将

- 熟成焼肉いちばん

- ジョリーパスタ

- スシロー

- スターバックス

- なか卯

- 華屋与兵衛

- ハブ

- やよい軒

- ルノアール

交通系サービス

- 江ノ電(江ノ島電鉄・江の島バス)

- 京急バス

- 西武バス

- 茨城交通

- 東急トランセ

- 西東京バス

- 菜の花交通バス

- 国際興業

- 横浜市交通局

- 川崎鶴見臨港バス

- 小湊鉄道

- 東京湾横断道路サービス

- 日東交通

- 京都単語鉄道

- 南海鉄道

- 南海りんかんバス

- 南海フェリー

- 泉北高速鉄道

- 神姫バス

- 奈良交通

- 富士急バス

- 富士急モビリティ

- アルピコ交通

- 長電バス

- 長良川鉄道

- 福岡市地下鉄

- 西日本鉄道・西鉄バス

- JR九州

- 熊本市交通局

- 九州産交バス

- 南国個通

- 鹿児島市交通局

- 沖縄バス

- カリー観光

- 西表島交通

交通系サービスは従来からの電子マネーによる運賃支払いだけでなく、クレジットカードのタッチ決済で直接乗車できる会社も増えてきています。海外の公共交通機関でも導入されていることから、海外からの旅行者も日本で便利に利用できるよう拡大していくと予想されます。

スーパーマーケット

- イトーヨーカドー

- ダイエー

- 東急ストア

- いちやまマート

- コーヨー

- コンフォートマーケット

- サンプラザ

- 食鮮館タイヨー

- スーパーマーケットバロー

- 全日食チェーン

- 長崎屋

- まいばすけっと

- マックスバリュ

- マルアイ

タッチ決済は非常に便利でスピーディな決済方法です。特に都市部を中心に対応店舗が増えており、利用者も増加しています。今後もタッチ決済が利用できる店舗・サービスが増えていくことで普段の生活も便利になっていくでしょう。

タッチ決済にオススメのクレジットカード

毎日の買い物がもっとスムーズに、もっとお得になるような、タッチ決済に対応したクレジットカード。多くの人が「どのクレジットカードが私に合っているの?」という疑問を持つかもしれません。私もその一人でした。この記事を通じて、あなたに合った最高のクレジットカードを見つけてください。

クレジットカード選択時に考慮すべき点は?

クレジットカードを新規で契約する際に考慮すべきポイントを以下にまとめました。特に年会費とポイント還元率・提携先や特典によるメリットを考慮してご自身に合った最適なクレジットカードを見つけてください。

クレジットカード選択時に考慮すべき必須ポイント

- 年会費

年会費はクレジットカードの維持費となります。ご自身の予算に合わせて選ぶことが重要です。年会費が無料のカードも多い中、年会費が高いクレジットカードは特典やサービスが充実していることが多いので、利用目的に応じて最適なものを選ぶ必要があります。 - ポイント還元率

クレジットカードの大きな魅力の一つがポイント還元です。購入金額の一部がポイントとして還元されるため、還元率が高いクレジットカードを選ぶことで、実質的な割引を受けることができます。 - 提携先や特典

一部のクレジットカードは、特定の店舗やブランドと提携しており、そこでの購入時に特別な割引やポイントがもらえることがあります。自分がよく利用する店舗やサービスと提携しているクレジットカードを選ぶと、より多くのメリットを享受できます。 - 海外利用の有無と手数料

あなたが海外旅行や海外のオンラインショップでの購入を考えている場合、海外利用手数料が低い、または無料のクレジットカードを選ぶと効果が高いです。海外旅行でのトラブル時のサポート体制も確認しておくと安心です。 - セキュリティ機能

不正利用を防ぐためのセキュリティ機能は非常に重要です。クレジットカードの紛失や盗難時の対応、不正利用が疑われる取引があった場合の通知機能、柔軟な利用限度額の設定など、安心して利用できるクレジットカードを選ぶことが大切です。

これらの点に留意して、自分のライフスタイルや利用目的に合ったクレジットカードを選ぶことで、より多くのメリットを享受することができます。

私がオススメする、タッチ決済が利用可能なクレジットカード

下記にご紹介するカードは、私が普段利用しているクレジットカードを紹介します。情報については2023年10月の内容になります。意図せずキャンペーンなどが終了していることもありますのでご自身で関連するカード会社のホームページにて最新の情報をご確認ください。

三井住友VISAカード

三井住友VISAカードはタッチ決済で還元されるポイントキャンペーンを多く実施しています。

今実施しているキャンペーンの例として、

よく利用する特定の加盟店を3つまで選んで、タッチ決済でお支払いするとポイント+0.5%還元

対象のコンビニ・飲食店でタッチ決済でお支払いするとポイント7%還元

といったサービスが充実しています。

三井住友VISAカードは、クレジットカード上にカード番号が刻印されていないNL(ナンバーレス)カードを発行しています。セキュリティ面でも安心したクレジットカードの1つです。

私は学生の頃から三井住友VISAカードを利用していて、インターネット利用料金や公共料金の引き落としなどに利用しました。

今では緑色の三井住友カード(NL)と、三井住友カードゴールド(NL)の2枚を持っています。ゴールドカードで公共料金(電気・水道・ガス)や通信費(携帯電話・インターネット利用料金)など日々の固定費を引き落とすことによって、ポイントを貯めながら年間の利用料金を100万円以上にして翌年以降の年会費が無料になるよう目指しています。

一方、緑色の三井住友カード(NL)の方では、SBI証券のつみたて投資のサービスを利用して毎月引落しています。こちらもポイントを貯めながら将来のための資産運用を進めています。

楽天カード

楽天カードはタッチ決済でも利用料金100円につき1ポイントの楽天ポイントが貯まります。

新規に楽天カードを申し込むと、タッチ決済対象カードが発行されます。楽天カード(Visa, Mastercard, JCB)のいずれも対象店舗でタッチ決済が可能です。

すでに楽天カードを持っていて、タッチ決済用のカードではない場合でも、カードの作り直しが可能です。ただし紛失・盗難による場合は不正利用を防ぐために別に手続きが必要となります。

楽天市場では常にポイント還元のためのキャンペーンを実施しています。新規に楽天カードを申し込む場合はこのようなキャンペーンを必ずチェックしてできるだけ多くのポイントを入手してください。

EPOSカード

私が持っているEPOSカードは、実はまだ タッチ決済未対応です。新規でお申込みすると、もれなくタッチ決済対応のカードが届きます。タッチ決済未対応カードに切り替える場合は、「カード再発行のお手続き」から申請可能です。

EPOSカードはアニメ・キャラクターコラボレーションカードが充実しており、お気に入りの絵柄が選べるのが特徴です。また、すべてのコラボレーションカードでタッチ決済に対応しているので、新しくデザインを変更したい方はもれなくタッチ決済対応のクレジットカードになります。

EPOSカードも「エポスゴールドカード」にアップグレードすることでポイント有効期限が永年となります。また、年間ご利用金額が50万円以上で翌年以降の年会費が永年無料となります。

よく利用する特定の店舗・サービスを「ポイントアップショップ」として3つ登録しておくことができます。これにより通常もらえるポイントの3倍が付与されます。

これ以外にもお得な優待・サービスがあるのでご興味がある方はぜひ新規お申込みしてください。

まとめ

タッチ決済対応のクレジットカードを選ぶ際は、決済がスムーズにできるだけでなく、年会費・ポイント還元率・セキュリティ・利用可能な店舗・サービスを総合的に考慮することが重要です。

特に、私がよく利用している三井住友VISAカード、楽天カード、EPOSカードは、高いポイント還元率と多機能性で非常にオススメです。これらのカードを利用することで、タッチ決済の便利さを最大限に活かすことができます。他のクレジットカードでも同様の便利さ・お得なポイントや優待・サービスが受けられるので皆様に合った最適の1枚を見つけてください。

タッチ決済の今後

タッチ決済は今後も急速に普及が進むと予測され、従来の店舗・サービスだけに留まらず、さまざまな業界での新しい応用例が期待されます。特に、IoT(Internet of Things)との連携や、高度なセキュリティ機能の導入が進むことで、更なる利便性と安全性が向上するでしょう。

経済産業省のニュースリリースによると、「2022年のキャッシュレス決済比率は36.0%で、決済額は初の100兆円を超えた」と報告されました。そのうちクレジットカードが30.4%でした。クレジットカードにおけるタッチ決済の比率までは確認できませんが、クレジットカード利用者がタッチ決済を利用する機会は利便性・決済スピード・衛生面の観点から増えていくことが想定されます。

また、IoTデバイスとの連携が進むことで、自動車のタッチ決済やスマートホームでの利用など、新しい利用シーンも今後増えると予測されています。

既に実現されていますが、スーパーマーケットやコンビニでのセルフレジにタッチ決済が導入され、レジ待ちの時間が大幅に削減されたり、カフェやファーストフード店にて事前にオンラインで注文し、店舗で受け取る際にタッチ決済をするサービスなども実現しています。

一部の先進都市では、公共交通機関や駐車場、さらには公共施設での入場料まで、タッチ決済が一元化されています。日本でも先述の通り、電子マネーでなくクレジットカードを直接タッチして公共交通機関への搭乗・支払いが可能となっている地域・会社があります。

タッチ決済は、テクノロジーの進化とともに多様な用途で利用されるようになります。これにより、消費者の生活が一層便利になるだけでなく、ビジネスの効率化や新たなビジネスモデルの創出が期待されます。今後の展望は非常に明るいものになると言えるでしょう。

まとめ

この記事では、クレジットカードにおけるタッチ決済について説明しました。

- タッチ決済は、クレジットカードを対応端末にタッチするだけで支払いが完了する、非常に便利な決済方法です。

- タッチ決済は、サインやPIN(暗証番号)の入力が不要で、スピーディーな支払いが可能です。

- タッチ決済に対応したクレジットカードや店舗・サービスが急増しています。今後もますます増えることが予想されます。

皆様もクレジットカードのタッチ決済を活用して、オトクで便利な生活を過ごしてください。

ここまで読んでいただき、ありがとうございました。